Mutui a tasso fisso o variabile? Come scegliere il mutuo giusto per te? La surroga conviene davvero? Quali sono le migliori offerte delle banche per i mutui immobiliari. In questo inizio del 2024 la situazione economica dei mutui è caratterizzata da alcuni trend significativi. Secondo uno studio della società di consulenza direzionale EY (ex Ernst & Young), i mutui ipotecari sono in aumento dell’1,1% quest’anno, mentre il credito al consumo è stimato in crescita del 4,5%. Grazie all’allentamento dell’inflazione sembra che le banche abbiano già iniziato con prudenza ad abbassare i tassi dei mutui alleggerendo le condizioni finanziarie per le famiglie.

Inoltre, secondo il Sole 24 Ore, con i tassi in calo, sta tornando di moda la surroga dei mutui (legge 40/2007, cambio banca a costo zero). La Banca centrale europea ha mantenuto i tassi invariati al 4,5%, ma il mercato scommette su una riduzione dei tassi di interesse nel 2024 forse in aprile, ma più probabilmente entro giugno. I tassi di interesse delle banche centrali dovrebbero poi continuare a scendere nella seconda parte del 2024 e nel 2025. Il tutto potrebbe essere un vantaggio per imprese e famiglie. Ma quali sono gli indicatori economici da osservare per capire l’andamento dei mutui?

Mutui: Indicatori economici

Monitorando gli indicatori, è possibile avere una visione più chiara sull’andamento dei mutui e sulle tendenze future. Tuttavia, è importante notare che l’andamento dei mutui può essere influenzato anche da variabili macroeconomiche impreviste, come le crisi geopolitiche o le condizioni di mercato globali. I tassi non possono essere completamente previsti in anticipo.

Indicatori da seguire:

- Tassi di interesse: Le decisioni della BCE sui tassi d’interesse hanno un impatto diretto sull’andamento dei mutui. Ad esempio, dopo i primi tagli sui tassi d’interesse da parte della BCE, l’andamento dell’Euribor ha anticipato le decisioni della BCE, suggerendo una possibile diminuzione delle rate nel prossimo futuro.

- Tasso di inflazione: Il tasso di inflazione, calcolato dall’ISTAT, indica la variazione relativa, nel tempo, del livello generale dei prezzi. Questo indicatore è fondamentale per capire come l’inflazione potrebbe influenzare i costi dei mutui e la capacità d’acquisto della moneta.

- Richiesta di mutui: La domanda di mutui è un altro indicatore importante. Ad esempio, nel 2023, la richiesta media di mutui è diminuita dell’8% rispetto al 2022, indicando una tendenza verso una riduzione della domanda di mutui. Mediamente la richiesta è stata di 127.595 euro, mentre le rate medie dei mutui sono aumentate del 13%.

- Tasso BCE: Tasso di riferimento della BCE. Rappresenta il tasso al quale la Banca Centrale Europea concede prestiti alle banche operanti nell’Unione Europea. E’ utilizzato come parametro di indicizzazione dei mutui ipotecari a tasso variabile. I tassi BCE fermi possono avere un impatto positivo sull’economia reale, in particolare per il tasso fisso, influenzando la domanda di surroghe. Attualmente le previsioni sono per un probabile ribasso entro giugno 2024, ma i valori sono in perenne mutazione.

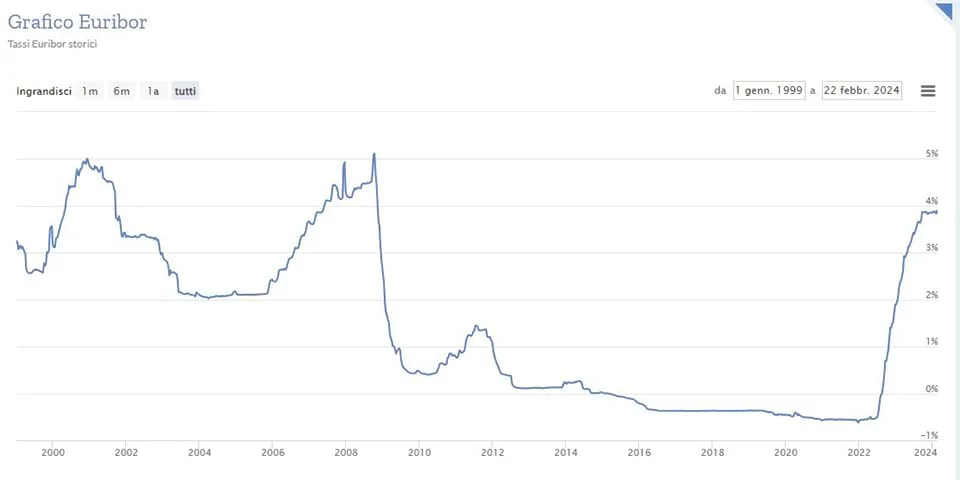

- Tasso Euribor: Il tasso Euribor a 3 mesi ha mostrato un lieve calo, segnalando un potenziale “effetto BCE” dovuto allo stop dei rialzi ai tassi di interesse. Questo può influenzare positivamente l’andamento dei mutui. Euribor è utilizzato come parametro di indicizzazione dei mutui ipotecari a tasso variabile, mentre EURIRS è il tasso interbancario di riferimento utilizzato come parametro di indicizzazione dei mutui ipotecari a tasso fisso. Esaminare i contratti futures sugli Euribor consente inoltre di capire le aspettative di mercato sui mutui variabili. Nel grafico sottostante si può vedere l’andamento dell’Euribor dal 1999 al 2024.

Mutuo a tasso fisso o variabile?

La decisione tra un mutuo a tasso fisso e uno a tasso variabile è fondamentale per chi cerca un prestito. I mutui a tasso variabile sono spesso preferiti da chi ha una situazione finanziaria meno stabile o ha bisogno di somme maggiori, grazie alla loro maggiore accessibilità. Recentemente, l’Euribor, un tasso di riferimento cruciale, ha mostrato un leggero declino, influenzando positivamente le tariffe dei mutui variabili in Italia attraverso un inversione di tendenza nei mercati. Inoltre, un recente abbassamento dell’IRS a dieci anni, un altro tasso chiave per i mutui a tasso fisso, ha contribuito a questa tendenza positiva, anche se con una diminuzione modesta di poco più di un decimo di punto.

Le novità

Nel 2024, si sono introdotte alcune variazioni al bonus mutui prima casa per semplificare l’accesso ai finanziamenti per l’acquisto della prima casa. Tra le modifiche, la garanzia pubblica è stata estesa all’80% del finanziamento, precedentemente disponibile solo per giovani sotto i 36 anni. Inoltre, ora è disponibile anche per famiglie con almeno tre figli di età inferiore a 21 anni e un ISEE fino a 40.000 euro (50.000 euro con quattro figli). Per le famiglie con cinque figli sotto i 21 anni e un ISEE di 50.000 euro, la garanzia pubblica può raggiungere il 90%. La soglia massima del mutuo è rimasta a 250.000 euro e sono stati assegnati 100 milioni di euro per gestire eventuali problemi di rimborso.

Quali altri cambi sui mutui? Ricordiamo che nel disegno di legge di Bilancio 2023, approvato dalla Camera, è stata inclusa una disposizione che permette la conversione dei mutui ipotecari da tasso variabile a tasso fisso per l’acquisto o la ristrutturazione della casa, con le condizioni di avere un ISEE fino a 35.000 euro, un importo massimo di 200.000 euro e un pagamento regolare delle rate. Vediamo le più comuni tipologie di mutui offerte dalle banche, analizzando anche la differenza fra un mutuo per la prima casa ed uno per una seconda abitazione.

Mutui seconda casa

Le differenze tra i mutui per la prima casa e quelli per la seconda casa sono significative; le seconde case che non godono delle stesse vantaggi e presentano termini più restrittivi. Ad esempio, i mutui per la seconda casa sono soggetti a tassi più elevati, con un 2% rispetto al 0,25% dei mutui per la prima casa. Di norma le banche tendono a imporre condizioni più rigide.

Un fattore chiave è che le banche impongono un limite LTV (loan-to-value, il rapporto tra l’importo del prestito e il valore dell’immobile) di 60%-70% e richiedono che il pagamento mensile non superi il 25% del reddito. Pertanto, è essenziale esaminare attentamente le offerte migliori per i mutui per la seconda casa per assicurarsi di ottenere le condizioni di mercato più favorevoli possibili.

Mutui prima casa per under 36

Con la Manovra 2024, la parte del bonus inerente alla defiscalizzazione delle imposte derivanti dalla compravendita e dall’atto di mutuo non è stata prorogata, mentre l’imposta di registro è passata dal 9% al 2% e l’aliquota Iva dal 10% al 4%. Nel 2024, le agevolazioni per i mutui prima casa destinati ai giovani under 36 anni sono ritornate alle classiche agevolazioni.

Caratteristiche:

- Proroga della garanzia pubblica: Il Fondo Consap, che garantisce per lo stato, copre fino all’80% della quota capitale del finanziamento per i giovani under 36 anni, con l’ISEE non superiore a 40.000 euro annui. Questo beneficio è disponibile fino al 31 dicembre 2024.

- Categorie prioritarie: alcune categorie hanno la precedenza: includono giovani coppie, nuclei familiari mono genitoriali con figli minori, conduttori di alloggi IACP, e giovani di età inferiore ai 36 anni, in possesso di un ISEE non superiore a 40.000 euro annui, richiedenti un mutuo superiore all’80% dell’immobile, compresi gli oneri accessori.

- Agevolazioni perdute: Le agevolazioni collegate all’acquisto dell’abitazione principale, come l’esenzione dall’imposta di registro, ipotecaria e catastale, e il riconoscimento di un credito d’imposta nel caso di acquisto dal costruttore con IVA, sono finite il 31 dicembre 2023. Inoltre, l’esenzione dall’imposta sostitutiva per i mutui casa (acquisto, costruzione e ristrutturazione) è stata rimossa.

- Surroga del mutuo: La surroga del mutuo, cioè il cambio di banca a zero costi, è possibile per gli under 36 anni, permettendo di abbassare la rata del mutuo. Questa opzione è particolarmente utile per chi ha bisogno di un apporto minore per l’acquisto della casa.

Queste modifiche e aggiunte rappresentano un supporto significativo per i giovani che desiderano acquistare la loro prima casa, offrendo loro la possibilità di accedere a finanziamenti con condizioni più vantaggiose. Per fare un esempio concreto BPER offre agli under 36 un TAN del 3,45 con rata di 892,52€ ed un TAEG di 3,58%

Mutuo per costi di ristrutturazione

Il mutuo per ristrutturazione è un tipo di finanziamento simile al mutuo per l’acquisto di una casa; ha però una finalità diversa: fornire liquidità per coprire i costi della ristrutturazione o dell’ammodernamento dell’abitazione. Le opzioni sono molteplici: mutui per ristrutturazione, con tassi di interesse fissi, variabili o misti, e la durata può variare da 5 a 30 anni. Quanto si può finanziare? L’importo finanziabile oscilla mediamente tra il 60% e l’80% del valore della casa e può essere erogato in una volta sola o in tranche. Questo a seconda dell’avanzamento dei lavori per la casa.

Fondamentale specificare lo scopo della domanda del mutuo al momento della richiesta. Quali lavori si possono coprire? I lavori che possono essere coperti da questo tipo di mutuo includono la manutenzione ordinaria, la manutenzione straordinaria (che richiede un progetto, un’autorizzazione edilizia e una dichiarazione di inizio attività) e le grandi opere che coinvolgono l’intero edificio (con richiesta di preventivo, permesso edilizio e contributo di costruzione).

Quali sono le condizioni per la richiesta? Per ottenere un mutuo per ristrutturazione, è necessario fornire una previsione documentata sui lavori, oltre agli altri documenti comuni richiesti per i mutui. Per esempio l’autorizzazione del Comune, il preventivo dei lavori, il progetto edilizio (solo per la manutenzione straordinaria), la dichiarazione di inizio attività e la concessione edilizia per interventi sull’intero edificio.

Mutui per la liquidità

I migliori mutui per la liquidità a inizio 2024 offrono somme cospicue per soddisfare le esigenze più diverse: spese familiari o progetti personali. I fondi ottenuti si possono impiegare senza restrizioni. Per richiedere un mutuo liquidità, è necessario essere proprietari di un’abitazione senza ipoteche. Questo tipo di mutuo è consigliato per coloro che hanno bisogno di una somma superiore a 30.000 euro, offrendo un’alternativa meno costosa rispetto a un prestito bancario e con tassi di interesse generalmente più bassi rispetto a un prestito personale.

Quali sono i requisiti? Si registra un’ipoteca sull’immobile, privo di ipoteche preesistenti. Un’età inferiore ai 75 anni alla fine del piano di rimborso. La banca valuta:

- il valore di mercato dell’abitazione,

- la situazione creditizia

- il reddito del richiedente.

La percentuale massima del valore dell’immobile che può essere ottenuta varia in base alla stabilità lavorativa e al reddito del mutuatario, arrivando al massimo al 70% per i dipendenti e al 50% per i lavoratori autonomi. L’importo richiesto di solito varia tra i 50.000 e i 500.000 euro, con una durata massima del piano di ammortamento del mutuo di 40 anni.

Mutuo con surroga

Il mutuo con surroga, regolamentato dall’articolo 1202 del Codice Civile, e dalla legge Bersani, offre la possibilità di trasferire il finanziamento a condizioni più favorevoli senza alcun costo aggiuntivo. La surroga non implica la cancellazione dell’ipoteca precedente e consente di mantenere i vantaggi fiscali. È consentito apportare gratuitamente alcune modifiche ai parametri del finanziamento, come la durata o il tasso di interesse.

Aumenta l’età media

Si osserva anche una variazione nell’età dei mutuatari, con una media crescente di 38-40 anni, che riflette un aumento dell’età media di acquisto delle case in Italia e in altri Paesi europei. Nonostante la percentuale di mutui ad alto finanziamento sia diminuita tra i più giovani, negli ultimi tre anni hanno ricevuto importi più elevati rispetto agli individui sopra i 36 anni, indicando una domanda in crescita da parte di questa categoria di richiedenti.

Migliori Mutui Prima Casa 2024

Ecco le migliori offerte di mutui per l’acquisto della prima casa proposte da diverse banche a gennaio 2024. La simulazione è stata effettuata ipotizzando un mutuo di 50mila euro da restituire in 20 anni.

Intesa Sanpaolo – Mutuo Green – Tasso: 2,55% (Tasso fisso)

- TAEG: 2,77%

- Costo totale: €63.881,05

- Rata mensile: €266,17

Intesa Sanpaolo – Mutuo Giovani Fisso – Tasso: 2,85% (Tasso fisso)

- TAEG: 3,25%

- Costo totale: €65.654,25

- Rata mensile: €273,56

Quali sono i migliori mutui seconda casa?

Vediamo ora alcune ipotesi di mutuo per una seconda casa, tenendo fissi i precedenti parametri.

Intesa Sanpaolo – Mutuo Green – Tasso: 2,55% (Tasso fisso)

- TAEG: 2,97%

- Costo totale: €63.881,05

- Rata mensile: €266,17

Intesa Sanpaolo – Mutuo Giovani Fisso – Tasso: 2,85% (Tasso fisso)

- TAEG: 3,46%

- Costo totale: €65.654,25

- Rata mensile: €273,56

I migliori Mutui per ristrutturazione

Intesa Sanpaolo – Mutuo Giovani Fisso – Tasso: 2,85% (Tasso fisso)

TAEG: 3,25%

Costo totale: €65.654,25

Rata mensile: €273,56

Banco Desio – Mutuo Tasso Fisso On Line – Tasso: 3,32% (Irs 20A + 0,75%)

TAEG: 3,82%

Costo totale: €68.490,36

Rata mensile: €285,38

Mutui per liquidità

BNL – Mutuo Spensierato – Liquidità – Tasso: 4,60% (Tasso fisso)

- TAEG: 5,11%

- Costo totale: €76.567,20

- Rata mensile: €319,03

CheBanca! Gestione Online – Mutuo Fisso – Tasso: 5,12% (Irs 20A + 2,65%)

- TAEG: 5,78%

- Costo totale: €79.992,33

- Rata mensile: €333,30

Quali sono i migliori mutui con surroga?

Intesa Sanpaolo – Mutuo Green – Tasso: 2,90% (Tasso fisso)

- TAEG: 3,03%

- Costo totale: €65.952,60

- Rata mensile: €274,80

Intesa Sanpaolo – Mutuo Domus Fisso – Piano Base – Surroga – Tasso: 3,45% (Tasso fisso)

- TAEG: 3,76%

- Costo totale: €69.287,25

- Rata mensile: €288,70

Mutui a tassi variabile: conviene davvero?

Febbraio 2024: il mercato immobiliare è in fermento e i tassi di interesse sono in continuo cambiamento. Ma qual è l’opzione migliore per chi desidera un mutuo?

I mutui a tasso variabile sono da sempre una scelta popolare, offrendo la possibilità di agganciarsi a un indice di riferimento (come l’Euribor) che può portare a rate mensili più basse rispetto ai mutui a tasso fisso.

Come funzionano?

Il tasso di interesse di un mutuo a tasso variabile è composto da due elementi:

- Un tasso fisso: lo spread, che rappresenta il guadagno della banca.

- Un tasso variabile: l’Euribor, che cambia periodicamente in base alle condizioni del mercato finanziario.

Quali sono i vantaggi?

- Rata iniziale più bassa: rispetto ai mutui a tasso fisso, le rate mensili iniziali possono essere più convenienti.

- Maggiore flessibilità: possibilità di rinegoziare il mutuo o di passare a un tasso fisso in qualsiasi momento.

Quali sono i rischi?

- Aumento delle rate: se l’Euribor sale, le rate mensili del mutuo possono aumentare considerevolmente.

- Imprevedibilità: il costo del mutuo può variare nel tempo, rendendo difficile la pianificazione finanziaria.

Esistono alternative?

- Mutuo a tasso variabile con cap: limita l’aumento massimo del tasso di interesse, offrendo maggiore sicurezza.

- Mutuo a tasso fisso: offre la tranquillità di una rata costante per tutta la durata del mutuo, ma con un tasso di interesse generalmente più elevato.

Quali sono i migliori tassi variabili nel 2024?

La scelta del mutuo più adatto dipende da diversi fattori:

- Profilo di rischio: se sei disposto a tollerare l’incertezza, un mutuo a tasso variabile potrebbe essere una buona opzione.

- Previsioni del mercato: se ritieni che i tassi di interesse scenderanno nel futuro, un mutuo a tasso variabile potrebbe essere vantaggioso.

- Esigenze finanziarie: se hai bisogno di una rata mensile costante, un mutuo a tasso fisso potrebbe essere la scelta migliore.

Il mutuo a tasso variabile è finanziamento che segue le fluttuazioni di un indice finanziario, di solito l’Euribor. La caratteristica principale è che il tasso di interesse e, di conseguenza, l’importo della rata possono variare in base alle oscillazioni del mercato finanziario. Quando l’Euribor aumenta, la rata cresce, mentre in caso di diminuzione, la rata si riduce.

I prestiti a tasso variabile comportano rischi per il richiedente, ma possono essere convenienti se si prevede una diminuzione dei tassi. Inoltre, potrebbero essere più convenienti dei prestiti a tasso fisso a causa dei meccanismi di erogazione del credito. In alternativa, si può scegliere un prestito a tasso variabile con rata costante, in cui l’importo della rata rimane fisso, ma le variazioni influenzano la durata del prestito. Quali sono le migliori proposte?

Crédit Agricole Italia – Mutuo Crédit Agricole A Rata Costante Under 36

- Finalità: Acquisto prima casa

- Importo: € 50.000

- Tasso: 4,74% (Euribor 6M + 0,77%)

- Tipo Tasso: Variabile

- TAEG: 5,32%

- Durata: 20 anni

- Costo Totale: € 77.494,42

- Rata Mensile: € 322,89

CheBanca! Gestione Online – Mutuo Variabile

- Finalità: Acquisto prima casa

- Importo: € 50.000

- Tasso: 4,75% (Euribor 3M + 0,83%)

- Tipo Tasso: Variabile

- TAEG: 5,37%

- Durata: 20 anni

- Costo Totale: € 77.520,62

- Rata Mensile: € 323,00

Variabile con CAP

Alcune banche propongono anche una formula particolare: il mutuo a tasso variabile con CAP. Il CAP rappresenta il tasso massimo che sarà incluso nella rata e non può essere superato. Con questa forma di tasso variabile e flessibile si garantisce un tetto massimo; per questa sua caratteristica si avvicina al tasso fisso.

C’è però da sapere però che le banche applicano solitamente uno spread superiore rispetto agli altri mutui a tasso variabile standard e talvolta stabiliscono una soglia minima (floor) al di sotto della quale il tasso non può scendere. A chi consigliare questo mutuo? A coloro che sono disposti a gestire una rata che potrebbe aumentare nel tempo, ma desiderano proteggersi da un aumento eccessivo dei tassi di interesse. Si tratta in sostanza di un tasso variabile più soft.

La situazione generale ha indicato finora una crescita per i mutui e il credito al consumo, con aspettative di ribasso. In sintesi, la situazione economica attuale suggerisce la possibilità di tassi in calo per i mutui a tasso variabile e un’opportunità di surroga. Tuttavia, è consigliabile monitorare da vicino l’andamento dei tassi di interesse e consultare fonti autorevoli per individuare i migliori mutui offerti in questo periodo.

Come calcolare la rata del Mutuo?

La rata è la prima cosa che chiede chi accende un mutuo. Ogni tipo di finanziamento deve essere personalizzato e calcolato direttamente dalla banca presso la quale si ha intenzione di accendere il mutuo. Tuttavia può essere utile prima di tutto calcolare la rata. Ci sono diversi siti web che offrono strumenti per calcolare la rata. Ecco alcuni di essi:

- Calcoloratamutuo.org: Questo sito utilizza la formula dell’ammortamento alla francese per calcolare la rata del mutuo.

- MutuiOnline.it: Offre uno strumento semplice per calcolare la rata del tuo mutuo.

- Facile.it: Questo sito offre un comparatore di mutui online.

- Il Sole 24 Ore: Offre uno strumento per calcolare la rata.

Questi strumenti forniscono solo una stima non precisa. Per ottenere informazioni precise e personalizzate, meglio consultare un consulente finanziario o direttamente la banca che eroga il mutuo.

Approfondimenti mutui e tassi di interesse BCE

Leggi anche questi articoli correlati, su tassi di interesse, costo dei prestiti e certificati su tassi di interesse.